L’ambition d’Artur est de proposer le meilleur service de banque privée qui soit, non pas simplement à destination des plus fortunés mais résolument à destination de tous les épargnants, quel que soit leur patrimoine. Notre mission est ainsi d’explorer et d’analyser constamment les nouvelles sources et véhicules d’investissement susceptibles de faire travailler votre épargne dans le temps.

Nous vivons en ce sens une époque exceptionnelle car observons, en partie grâce à l’essor de la technologie, une véritable prolifération des classes d’actifs dans lesquelles investir, classes d’actifs qui étaient pour certaines réservées jusqu’à présent aux plus fortunés : investissement en start up, gestion sous mandat sur les marchés financiers via des ETF rigoureusement sélectionnés, investissements dans les vignobles, placements immobiliers, objets de luxes ou de collection telles que les montres ou sneakers par exemple ainsi que bien entendu les cryptomonnaies.

Des opportunités non sans risque 💫

Benjamin Graham, l’un des pères de l’investissement, expliquait qu’un investissement réussi consiste à gérer le risque, pas à l’éviter. Toutes ces opportunités d’investissement ne sont donc toutefois pas exemptes de risques qu’il faut prendre le temps de comprendre et d’analyser à l’image de ce que nous vous proposons sur « Artur crypto ».

Pour rappel, Artur ne se positionne pas comme un énième exchange ou distributeur de produits financiers tous azimuts comme il en existe des centaines. Notre métier est de vous aider à faire fructifier votre patrimoine dans le temps et selon votre profil en vous accompagnant au travers d’une diversité de classes d’actifs soigneusement sélectionnées. La littérature économique particulièrement dense sur le sujet et appuyée par la statistique, nous montre que les patrimoines bien diversifiés investis dans des classes d’actifs qualitatives et sur le long terme sont très majoritairement générateurs de valeur pour les épargnants dans le temps.

« Artur Crypto » ne vous permet donc pas d’acheter des bitcoins comme vous pouvez le faire partout mais d’investir dans la finance dite décentralisée avec la possibilité de générer jusqu’à 14% d’intérêts bruts par an.

C’est quoi la finance décentralisée ?

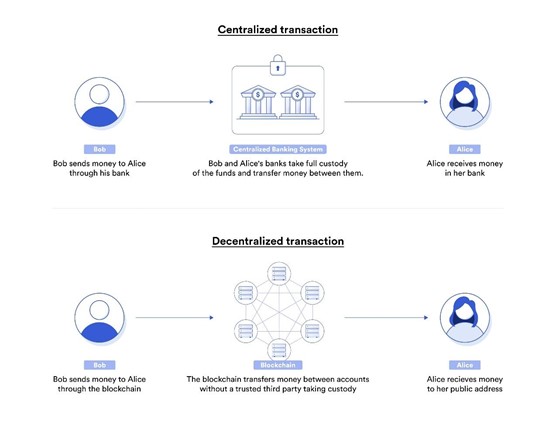

Engendrée par la naissance du Bitcoin et la révolution induite par la blockchain, la finance décentralisée (ou « DeFi ») repose principalement à l’origine sur Ethereum et des contrats automatisés informatiquement et sécurisés dits « smart contracts ». La DeFi représente aujourd’hui un nouveau paradigme financier sensiblement différent du monde de l’investissement traditionnel dans le sens où les échanges sont anonymisés et ne sont pas centralisés et contrôlés par un tiers (une banque en l’occurrence).

En très résumé, les échanges de flux s’effectuent directement de « pair à pair » anonymes via des mécanismes de cryptographie sophistiqués faisant appel à des chaînes de blocs hautement sécurisées que des calculs complexes doivent résoudre afin de valider les transactions. Les « smarts contracts » ont ouvert la voie à une multitudes d’applications de prêts, d’emprunts, d’échanges, de placements… A titre indicatif, le volume d’échanges de la finance décentralisée est passé de 15 milliards de dollars fin 2020 à 80 milliards de dollars en mai 2021, ce qui laisse présager de l’évolution des volumes dans les mois et années à venir… Si vous souhaitez approfondir le sujet, vous découvrirez sans mal de nombreuses vidéos explicatives, nous vous recommandons notamment l’excellent documentaire « Le mystère Satoshi » proposé par Arte ou encore l’ouvrage “Blockchain Revolution” par Don Tapscott.

Les « stablecoin »💰

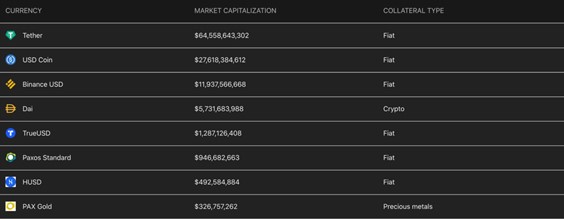

Avant de rentrer davantage dans le détail des investissements proposés par Artur, il est nécessaire de se familiariser avec la notion de « stablecoin ». Comme son nom l’indique, les stablecoins sont des crypto-monnaies stables. Cela signifie contrairement aux autres nombreuses cryptomonnaies telles que Bitcoin, Ethereum, Cardano, Tezos, etc… Qu’elles fluctuent très peu du fait de leurs indexations à une monnaie fiduciaire telle que le dollar, l’euro, ou encore une matière première telle que l’or. La plupart des crypto monnaies étant volatiles voir hyper volatiles, les stablecoin sont une bonne manière de se prémunir des risques de cette volatilité et de perte en capital. A l’heure où ces lignes sont écrites, la capitalisation de l’ensemble des stablecoin représente plus de 160 milliards de dollars.

Si nous prenons l’exemple du « Tether » (USDT) qui est une crypto monnaie adossée aux dollars, cela signifie que 1 USDT = 1 dollars (USD). Pour pouvoir émettre 5 milliards de jetons en USDT, la société Tether doit disposer d’un fonds de réserve de 5 milliards dollars.

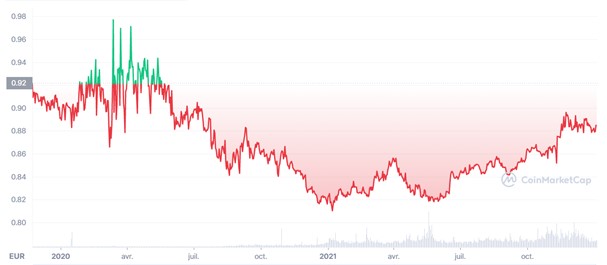

Fluctuation du Tether depuis sa création

Il existe également des cryptos monnaies stables indexées sur d’autres crypto monnaies telles que le DAI par exemple. Cela signifie que la société qui met en circulation l’équivalent de 1000 Ethereum doit avoir en réserve l’équivalent de 2000 Ethereum. Par conséquent, même si le Bitcoin perd 30% de sa valeur, le prix du stable coin ne sera quasiment pas indexé. On dit alors que le stablecoin est « sur-adossé ».

Fluctuation du Daï depuis sa création

Le « Lending »

Tout d’abord, les investissements que vous réalisés sont convertis en stablecoin et ne sont donc pas comme nous l’avons vu exposés à la volatilité des crypto-monnaies. Ensuite, différents protocoles de finance décentralisée sont rigoureusement sélectionnés pour investir vos fonds et en particulier des protocoles dits de « lending » ou prêt en bon français. Il s’agit de protocoles de prêts automatisés présents sur différentes blockchains telles que Ethereum, Terra ou Binance Smart Chain.

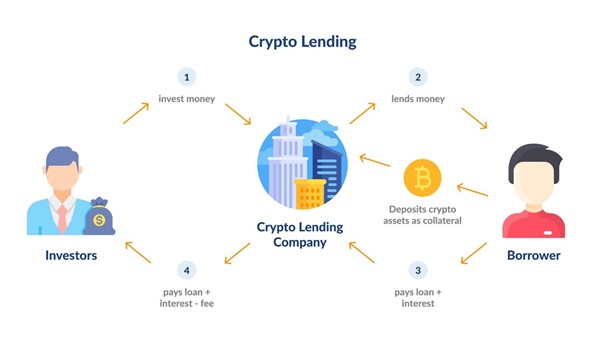

Le principe est le suivant : l’argent est mis à la disposition d’emprunteurs qui doivent apporter à minima 100% du montant emprunté en garantie pour valider leur emprunt, ce que l’on appelle le collatéral. Face aux risques de fluctuation d’une monnaie ou d’une autre, certains protocoles demandent même aux emprunteurs de sécuriser 150%, voire 200% du montant emprunté. Si l’emprunteur ne rembourse pas, la garantie est automatiquement verrouillée et l’argent remboursé au prêteur par l’intermédiaire des fameux « smart contracts » expliqués plus haut.

Mais alors vous demandez-vous, pourquoi un emprunteur emprunterait de l’argent avec un prêt qui vaut moins que la garantie qu’il a déposée ? Tout simplement parce que de plus en plus de détenteurs de crypto-monnaies ne souhaitent pas vendre leur cryptomonnaies pour emprunter. Par exemple, si quelqu’un possède 50 000 dollars d’ETH mais ne veut pas les vendre, il peut les fournir à un protocole de prêt et emprunter jusqu’à 75 % de cette valeur pour effectuer d’autres opérations.

En complément des intérêts prélevés par les prêteurs sur leurs prêts, ces derniers sont également dotés d’intérêts complémentaires via des jetons de gouvernance incitatifs distribués par les plateformes qui proposent ces prêts. Les intérêts sur les prêts couplés aux jetons distribués par les plateformes génèrent par conséquent des intérêts beaucoup plus importants que dans la finance traditionnelle.

Pour plus de sécurité, votre investissement est diversifié au travers de différentes plateformes en vue d’éclater votre risque. Jamais plus de 30% de vos fonds ne seront placés sur une seule et même plateforme. Les différentes plateformes utilisées sont : AAVE, BELLA, Compound, BlockFi, BSC LP, AAVE AMM, Celsius, Anchor, CURVE, Genesis Trading, Swissborg, Nexo, sushi, Venus.

Comment ça marche concrètement pour moi, utilisateur d’Artur ?🙋

Avec son partenaire “Just Mining”, Artur a considérablement simplifié tout cela afin que vous puissiez commencer à investir simplement et rapidement. Il vous suffit tout d’abord de créer un compte en 5 minutes sur Artur, puis vous investissez directement en euro dès 200€, vos euros sont ensuite convertis en stablecoin qui sont déposés sur des protocoles de finance décentralisée. Il ne vous reste plus qu’à suivre à chaque minute les intérêts que vous pouvez encaisser sur votre tableau de bord.

⇒ Découvrez la présentation détaillée d’Artur Crypto en cliquant içi

Quels sont les risques à considérer ?⚠️

Malgré le travail d’analyse, de diversification et de « risk management », chaque investissement proposant des performances élevées ne sont pas exemptes de risques. Les principaux risques identifiés aujourd’hui dans le « lending » et plus généralement dans la finance décentralisée sont bien connus.

Parmi ces risques, il s’agit notamment de celui lié aux « smart contacts » qui, s’ils ne sont pas correctement audités et sécurisés par les plateformes peuvent receler des failles de sécurité. Nous pouvons également noter le risque réglementaire car la législation ne s’est à ce jour pas encore prononcée explicitement sur le cadre réglementaire applicable aux services de finance décentralisée. Pourtant, la réglementation à venir concernant la DeFi risquerait selon son orientation d’avoir d’importantes conséquences sur l’évolution de l’écosystème en général et des usages en particulier. Notons enfin également un dernier risque lié à la jeunesse de l’écosystème. Contrairement à la finance traditionnelle et les décennies d’évolution qui lui ont permis de se structurer, la finance décentralisée n’a que quelques années d’existence derrière elle.

En conclusion

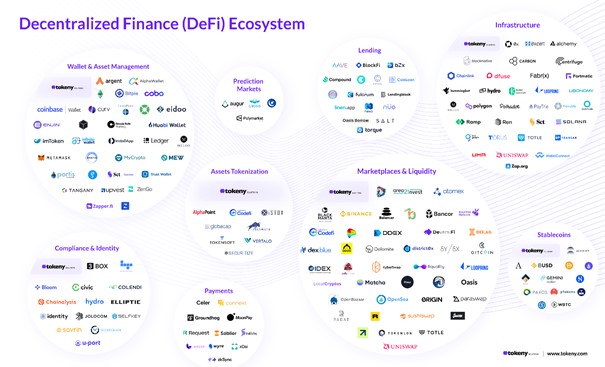

Encore jeunes, les innovations portées par la finance décentralisée sont amenées à se développer de manière significative dans les mois et années à avenir, non pas nécessairement en remplacement mais en complément de la finance traditionnelle. La DeFi va en outre apporter innovation et revitalisation à la finance traditionnelle à travers plus d’automatisation, de traçabilité, de rapidité et de contrôle. Comme le montre l’écosystème suivant, un vaste champ d’applications et de nouveaux services sont en train de voir le jour concomitamment aux avancées des différents organes de régulation à travers le monde.

Au regard du développement incroyablement rapide de l’écosystème et aux volumes de transactions en très forte croissance qui transitent entre les différentes plateformes et protocoles, de nombreux acteurs issus de la finance traditionnelle et notamment les banques entrent dans le jeu, percevant de plus en plus les opportunités et menaces de la décentralisation.

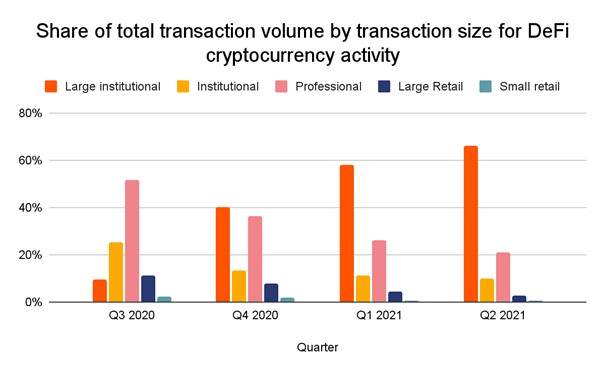

Cette hybridation entre DeFi et système traditionnel prend déjà forme, avec notamment la licence EMI, permettant d’opérer avec des monnaies traditionnelles, obtenue par le projet “AAVE” que nous avons vu plus haut, au Royaume-Uni. Cette société devenait en 2020 la première « crypto-banque », dont les applications étaient directement sur la blockchain. Les Etats-Unis ne sont pas en reste car selon une étude du gestionnaire d’actifs Fidelity, plus du tiers des institutionnels américains, dont des fonds de pension, avaient une exposition aux cryptomonnaies déjà en juin 2020. Et nous voyons dans le schéma suivant (source : chain analysis) que les institutionnels sont aujourd’hui les principaux acteurs en termes de volume de transaction sur les activités liées à la finance décentralisée.

Les équipes de gestion d’Artur combinent des experts issus de la finance traditionnelle et décentralisée qui collaborent étroitement afin d’identifier le meilleur des deux mondes. Notre objectif est de proposer constamment à nos clients des produits et véhicules combinant performance, innovation et sérénité. Au-delà du « lending », les équipes travaillent actuellement sur de nouvelles techniques de gestion et véhicules d’investissement autour des crypto actifs que nous serons très heureux de vous présenter très prochainement.

⇒ Découvrez la présentation détaillée d’Artur Crypto en cliquant içi