🗞 Newsletter Septembre 2022

Le mois de septembre a été marqué par un resserrement monétaire supplémentaire de la part des banques centrales. Aux États-Unis, la Fed a remonté les taux de 75pb*, tout comme la Banque Centrale Européenne. De son côté, la Banque d’Angleterre a remonté ses taux de 50 pb. Elle a également dû intervenir sur le marché obligataire pour rassurer les investisseurs après l’annonce du plan de relance fiscal du gouvernement.

Face à la hausse des taux de toutes les Banques Centrales et à la probabilité grandissante d’une récession à court terme, les marchés actions ont largement corrigé (entre -5% et -9% pour les principaux indices mondiaux). Le dollar poursuit son appréciation, le différentiel de taux d’intérêt et de croissance reste favorable au billet vert.

*Un point de base (p.b.) désigne un centième de pourcent, c’est-à-dire 0,01 %. Dans notre cas, les taux directeurs de la BCE ont augmenté de 0,5% à 1,25% soit une hausse de 75 points de base.

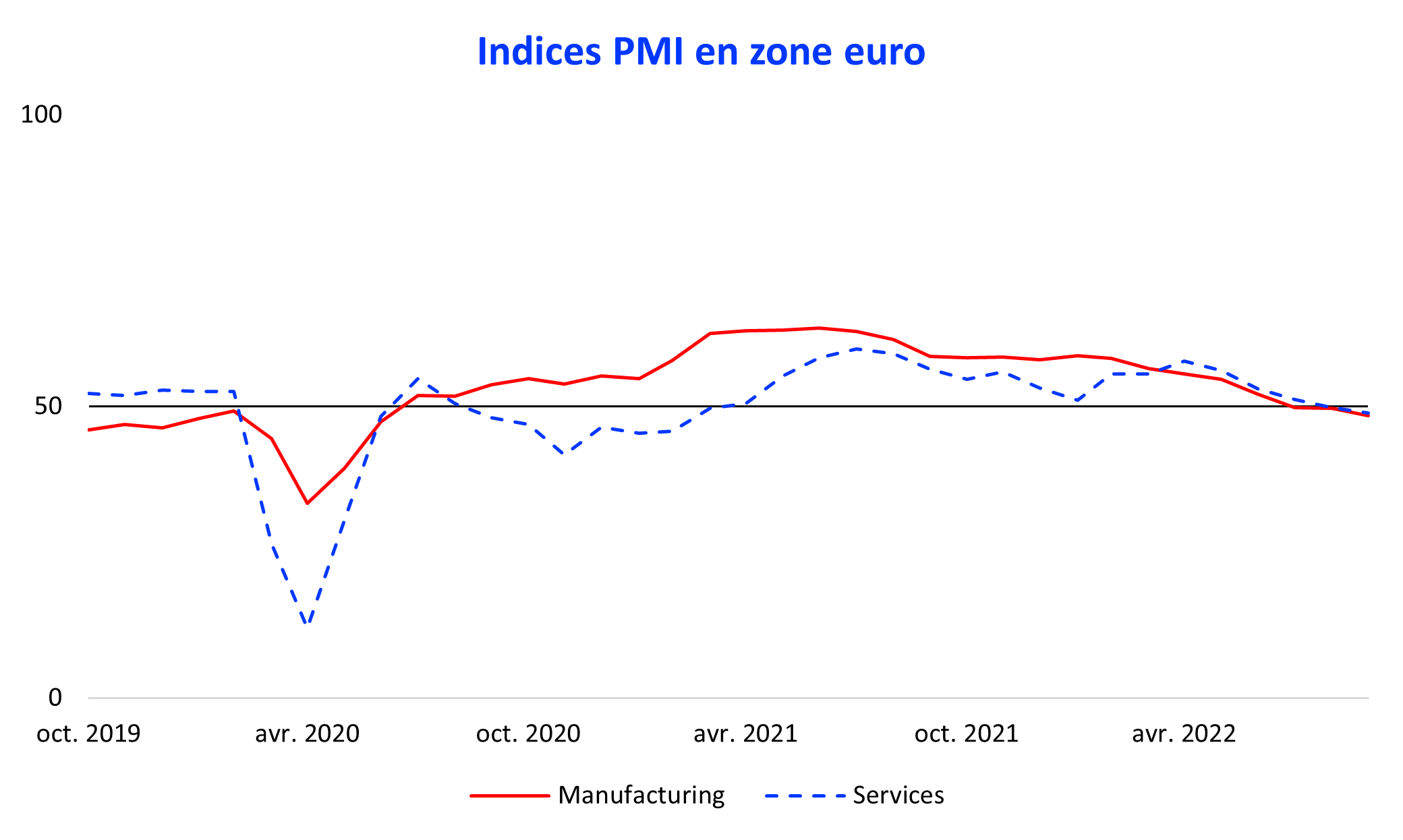

Ralentissement de l’activité en zone euro

Les indices PMI (enquêtes réalisées auprès des directeurs des achats de grandes entreprises) est un bon indicateur pour estimer le dynamisme de l’activité des secteurs de l’industrie et des services. Ces indices sont passé sous la barre des 50, qui marque la limite entre une extension et un ralentissement de l’activité. Cela signifie que l’activité du serveur industriel a ralentit depuis 2 mois et depuis 3 mois pour les services.

L’inflation a également atteint un nouveau record : les prix en zone euro ont progressé de 10% sur les 12 derniers mois. Pour lutter contre cette hausse de prix historique, la BCE a monté ses taux directeurs de 75pb en septembre. C’est une décision radicale : cette augmentation est bien plus forte que les précédents mouvements, à la hausse ou à la baisse. Christine Lagarde, la Présidente de la BCE, a déclaré que cette hausse de taux est le début d’une série, qui est nécessaire pour ramener l’inflation autour d’un objectif à 2%.

La Banque d’Angleterre défend la livre Sterling

Le gouvernement de Liz Tuss, qui remplace Boris Johnson depuis le 6 septembre, a présenté une réforme budgétaire ayant pour objectif de relancer l’activité économique du Royaume-Uni. Les marchés se sont inquiétés de l’augmentation du déficit budgétaire et les taux des obligations d’états ont donc fortement augmenté. Le mouvement a été extrêmement fort : les taux à 10 ans ont progressé de plus de 120pb en quelques jours. La livre sterling a également été impacté par la perte de confiance des investisseurs internationaux : elle a perdu près de 5% face au dollar sur la même période. Ces mouvements ont contraint la banque d’Angleterre à intervenir directement sur les marchés obligataires pour empêcher que les taux poursuivent leur hausse incontrôlée.

Le dollar poursuit son appréciation

Le dollar poursuit son appréciation, le différentiel de taux d’intérêt et de croissance reste favorable au billet vert. Pourquoi ? Les taux sont plus élevés et les perspectives économiques sont meilleures aux États-Unis = les investisseurs internationaux ont tendance à investir en dollar US pour profiter de ce surplus de rendement = le dollar s’apprécie sous l’effet de la demande plus forte vs les autres monnaies.

Les marchés vont-ils encore baisser ?

Une analogie effrayante

Il y a 14 ans, le 10 octobre 2008, à la suite de la crise des Sub-Prime, les marchés commençaient leur descente en enfer avec 36% de baisse en 6 semaines, puis une chute de 57% en 18 mois.

En janvier 2022, le marché a commencé sa baisse avec une perte de 24% jusqu’en juin, puis un rebond pendant l’été et une nouvelle correction de 17% depuis la mi-août.

Le marché va-t-il encore baisser et suivre la même trajectoire qu’en 2008 ? Tout dépend de l’atterrissage : se fera-t-il en douceur (les banques centrales vont-elles réussir à contenir l’inflation tout en évitant une récession ?) ou brutalement (au contraire, vont-elles provoquer une récession par ces hausses de taux successives ?).

Si l’atterrissage est brutal, nous pouvons anticiper une baisse supplémentaire des actions de 30%, s’il est au contraire doux, une baisse de 10-15%.

Pour permettre un atterrissage en douceur, un compromis qui doit être trouvé entre les gouvernements et les banques centrales. D’un côté, les pays doivent soutenir le pouvoir d’achat et limiter la hausse du taux d’endettement public, de l’autre, les banques centrales doivent augmenter les taux pour lutter contre la hausse des prix. Ces deux actions sont contradictoires, car la hausse des taux alourdit la dette publique (les intérêts payés tous les ans augmentent les déficits publics) pour des pays européens déjà fortement endettés.

Et quand est-ce que le marché rebondira ?

Le contexte est morose, cela fait plusieurs mois que nous vous en parlons : nous subissons la plus forte poussée d’inflation depuis 50 ans, des taux d’intérêts en hausse régulière de 75 points chaque mois, un dollar très fort, un Yen qui a perdu 40% en 18 mois, l’euro qui a perdu 23% en 9 mois, une perte de valeur d’épargne de 35 Trillion de dollars, un goulot d’étranglement de la production chinoise suite au Covid 19, la guerre en Ukraine et ses conséquences sur les matières premières, une croissance négative aux US au premier semestre, une situation de surendettement des pays, des entreprises et des ménages qui ont profité de cette aberration de “Helicopter money” et de taux négatifs.

Pour permettre un rebond des marchés, il est nécessaire qu’au moins une partie de ces catalyseurs négatifs pour les marchés se résorbe. Par exemple, si l’on se rend compte que les actions des banques centrales ont un effet significatif et durable sur l’inflation, le sentiment du marché pourrait redevenir positif.

Comment gérer vos investissements dans ce contexte ?

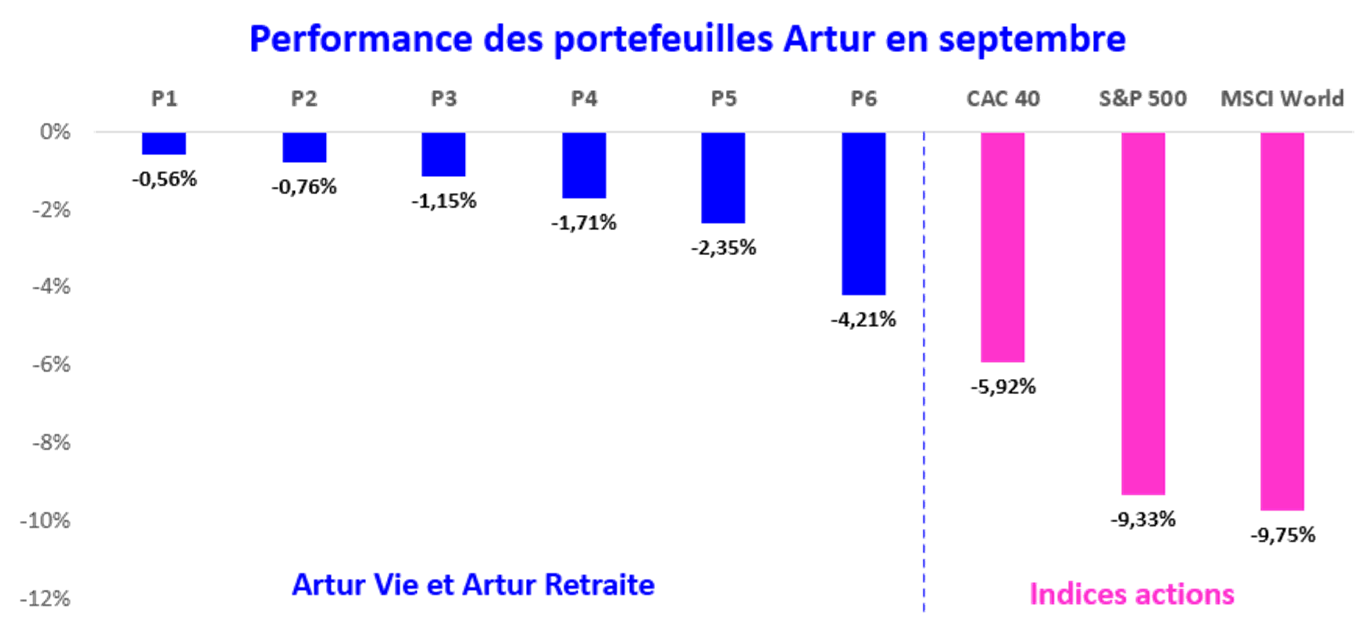

Les performances des portefeuilles Artur

Dans ce contexte défavorable, les stratégies d’Artur ont encore largement surperformé les principaux indices actions, abandonnant entre -0,56% et -4,21% en septembre contre -5,92% pour le CAC 40 et -9,33% pour le S&P 500.

Et quelle décision prendre pour vos investissements ?

C’est dans ce type de contexte qu’Artur prend tout son sens. Notre équipe intègre les évolutions des marchés, les réactions des opérateurs, les décisions des gouvernements et des banques centrales, les tensions géopolitiques et les indicateurs macroéconomiques pour prendre les meilleures décisions d’investissement.

Cela fait maintenant un an que nos équipes ont prévu cette inflation. C’est d’ailleurs cette anticipation qui nous a permis de surperformer tous les marchés en 2022 en adoptant une stratégie défensive. Nous sommes également prêts à réinvestir lorsque des signaux positifs apparaitront, ce que nous prévoyons pour début 2023.

Notre conseil d’investissement est toujours le même : il est primordial d’investir régulièrement, car cela permet de profiter des plus bas comme des remontées de marchés.