⛰️ Le point sur les marchés : sur la ligne de crête

Au second trimestre les marchés ont terminé en hausse ce qui en fait le cinquième trimestre de hausse d’affilée, du jamais vu depuis 2016. Comme vous avez surement pu le constater lors de votre dernière connexion, nos performances ont été bonnes en juin. 📈

Les actions ont profité de la poursuite de la reprise économique et d’une vaccination qui se généralise à travers le monde. Nos portefeuilles les plus risqués en bénéficient. Les obligations ont également profité de la baisse des taux en juin, après que la Reserve Fédérale et la BCE aient réussi à convaincre les investisseurs que l’inflation d’avril et mai était temporaire. Pour mieux comprendre le lien entre la politique monétaire, l’inflation et les taux allez (re)jeter un œil a notre newsletter du mois de mai. 🧐

Les marchés sont donc à leur plus haut niveau historique et semblent maintenant anticiper le meilleur scénario imaginable, à savoir une sortie de l’épidémie de la covid-19 sans nouveau pic de contamination et sans nouvelles mesures de confinement.

Ce scénario semble très optimiste alors que les campagnes de vaccination ralentissent : au premier trimestre c’était les doses disponibles qui faisaient défaut, maintenant ce sont les personnes prêtes à se faire vacciner qui sont les plus difficile à trouver. 🦠 De plus d’autres risques pèsent sur les marchés : en juillet va s’ouvrir la saison des résultats des entreprises et les attentes sont élevées, le risque de déception est donc relativement élevé lui aussi, la crise du covid a également permis à une nouvelle génération d’investisseurs particuliers d’entrer sur les marchés ce qui pourrait augmenter la volatilité lors de phases de baisse. Aux Etats-Unis le marché du travail est tendu, les entreprises de certains secteurs ont du mal à trouver des personnes prêtes à travailler et augmentent les salaires pour attirer des travailleurs, enfin les dépenses publiques ont fortement augmenté en Europe et aux Etats-Unis (la dette de la France s’élevait à 116% du PIB fin 2020 contre 98% fin 2019), le rythme n’est pas soutenable à long terme et le retour à plus de rigueur budgétaire pourrait peser sur les marchés. 💰

🤔 Que faire ?

Il sera tentant de dire que ça n’est pas le bon moment d’investir mais en vérité personne ne sait dans quel sens évolueront les marchés dans les mois à venir, c’est pourquoi il est indispensable d’investir à long terme avec une stratégie diversifiée et des versements réguliers si c’est possible.

Pour résumer le meilleur moment pour commencer à investir c’est le plus tôt possible !

🐇 Les dividendes et les intérêts composés : les petits font des petits qui font des petits

Il nous semble important de développer ces deux concepts lorsque l’on décide d’investir à long terme.

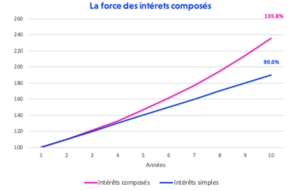

Les intérêts composés c’est l’effet des intérêts qui sont générés par les intérêts qui ont déjà été générés les années précédentes. Prenons un exemple, imaginons que l’on investisse 100€ sur un produit qui rapporte 10% par an. La première année, les intérêts versés seront de 10€ (10% de 100€) le capital en fin d’année sera donc de 110€. L’année suivante les intérêts s’élèveront à 11€ (10% de 110€) et ainsi de suite pendant les années suivantes. Vous trouverez ci-dessous un graphique qui compare la performance de deux investissements un qui intègre les intérêts composés (les gains sont réinvestis tous les ans) et un autre qui illustre le cas des intérêts simples (les intérêts ne sont pas réinvestis tous les ans.

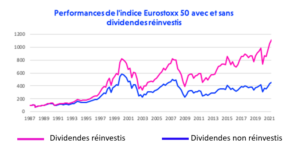

Le second concept concerne les dividendes et est lié au précédent. Les entreprises payent des dividendes régulièrement à leurs actionnaires. Le fait de réinvestir systématiquement ces dividendes permet de bénéficier de la beauté des intérêts composés. Ci-dessous vous trouverez un graphique qui compare la performance de l’Eurostoxx 50 (un indice d’actions d’entreprises de la zone euro) avec et sans dividendes réinvestis. La différence sur le long terme est impressionnante, un investisseur qui aurait commencé à investir sur cet indice en 1987 en réinvestissant systématiquement ses dividendes aurait gagné 1010% contre 351% s’il ne l’avait pas fait.

🔍 Et chez Artur ?

Chez Artur, nos portefeuilles sont construits pour pouvoir bénéficier de ces deux effets, ils sont donc adaptés pour vous permettre d’atteindre vos objectifs financiers à long terme. Pour illustrer cela, vous trouverez ci-dessous les performances historiques de nos portefeuilles, des phases de correction sont inévitables mais sur le long terme les stratégies qui restent investies performent bien, contrairement a certaines autres stratégies qui essayent d’anticiper les mouvements de marché

Nos équipes restent à votre disposition si vous le désirez.