Pendant la première partie du mois d’août, les marchés ont poursuivi leur rebond entamé en juin, poussés par l’espoir que les banques centrales arrêteraient leur phase de hausse des taux si l’inflation ralentissait rapidement. Ce sentiment s’est progressivement estompé : les pressions inflationnistes sont restées fortes. Les banques centrales ont dû admettre que ce n’était pas un phénomène temporaire, comme elles le pensaient il y a encore quelques mois, elles ont renforcé leur discours en faveur d’une politique monétaire moins accommodante.

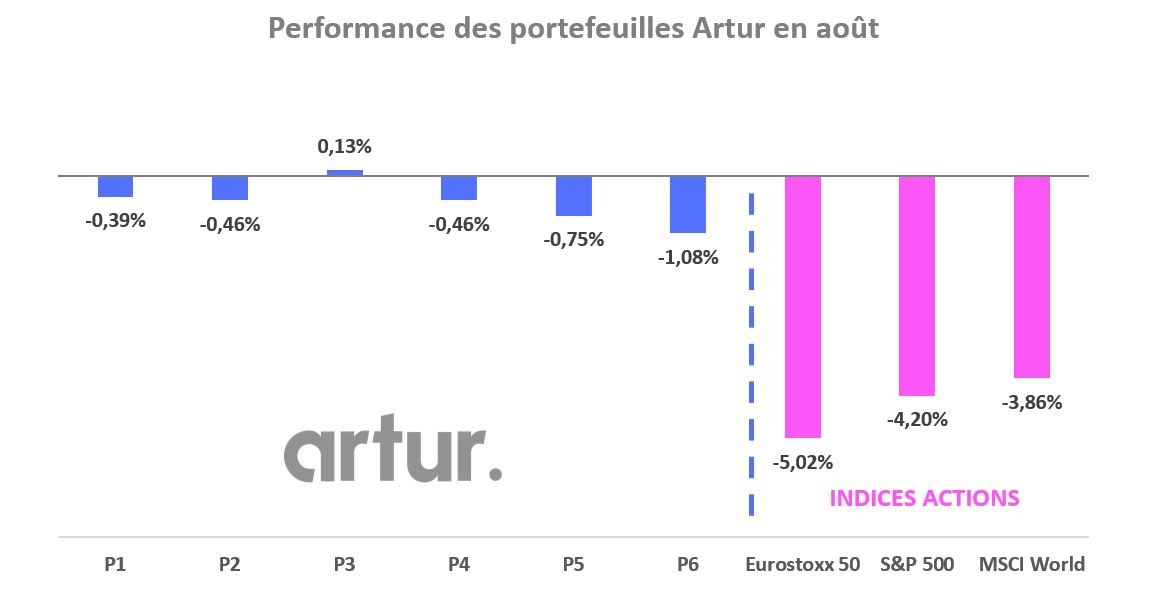

Pendant la seconde moitié du mois d’août, au fur et à mesure que les opérateurs prenaient conscience que l’inflation allait sûrement rester forte plus longtemps qu’ils ne l’anticipaient, les marchés actions ont corrigé : les principaux indices affichent des performances négatives en août, le CAC 40 abandonne -5,02% et le S&P 500 -4,24%. Les taux ont également été impactés. À la fin du mois, le gouvernement américain s’endettait à 3,19% par an sur 10 ans, contre 2,64% fin juillet. Les taux souverains se sont aussi tendus en Europe, les pays les plus endettés ont été les plus impactés. Cela a exacerbé le dilemme auquel fait face la BCE : mener une politique monétaire commune, tout en assurant une croissance minimale pour des économies différentes en termes de dépenses publiques, d’endettement et d’inflation (voir la crise de la dette européenne entre 2010 et 2012).

Jerome Powell délivre un message fort à Jackson Hole

Lors de son discours à la fin du mois d’août, Jerome Powell, le président de la Réserve fédérale, a prononcé un discours confirmant la volonté de la banque centrale de ramener l’inflation à des niveaux soutenables pour l’économie. Il a notamment déclaré que « sans stabilité des prix, l’économie ne fonctionne pour personne : la hausse des taux impliquera une période de croissance plus faible et un ralentissement du marché du travail ». Il conclut en disant que « cette période sera difficile pour les consommateurs et les entreprises ». Le message a le mérite d’être clair.

La BCE est également déterminée

Au début du mois de septembre, la Banque Centrale Européenne a également relevé une nouvelle fois ses taux directeurs, de 75 points de base*, après une première hausse de 50 p.b. en juillet. Ce mouvement représente un changement de politique monétaire majeur. En effet, ces taux n’ont pas été modifiés depuis 2016. Christine Lagarde, présidente de la BCE, a déclaré que « cette hausse ne serait pas la seule, puisque le taux actuel est encore très éloigné du niveau nécessaire pour ramener l’inflation autour d’un objectif de 2% ». Il est en effet communément admis parmi les économistes qu’il faut que les taux de réels (taux – inflation) soient positifs pour juguler l’inflation, aujourd’hui le taux réel est autour de -6%.

Elle a également averti les gouvernements aux sujets des politiques publiques visant à contenir les hausses du prix de l’énergie, affirmant que ces aides doivent rester ponctuelles et cibler les plus vulnérables afin d’éviter d’alimenter l’inflation et de renforcer l’efficacité des dépenses publiques.

*Un point de base (p.b.) désigne un centième de pourcent, c’est-à-dire 0,01 %. Dans notre cas, les taux directeurs de la BCE ont augmenté de 0,5% à 1,25% soit une hausse de 75 points de base.

Performances des portefeuilles Artur

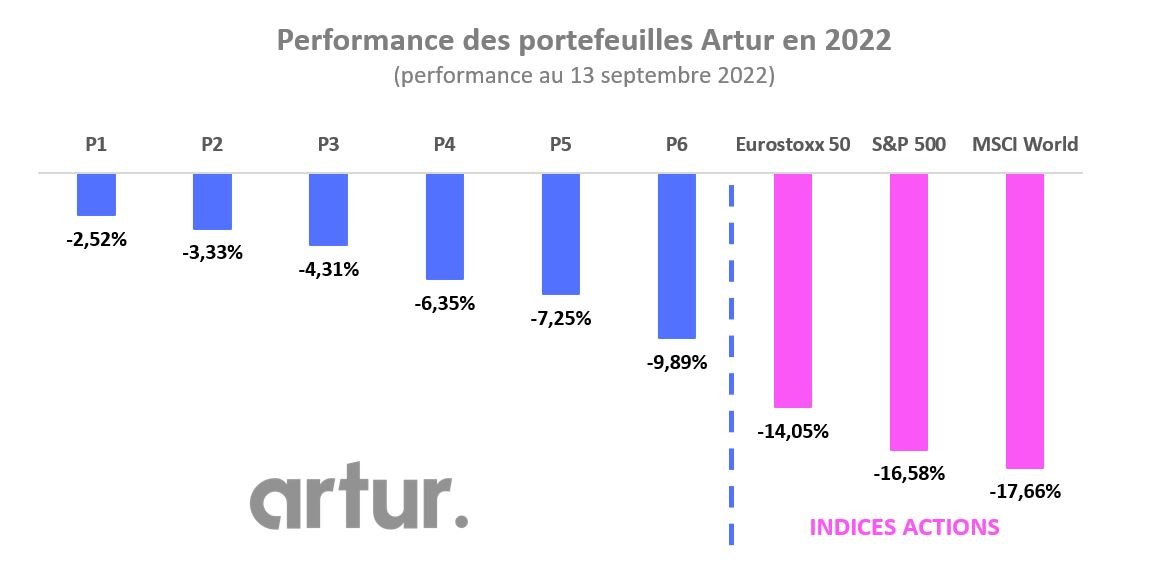

Dans ce contexte, les portefeuilles Artur ont très bien résisté. Nous avons réalisé un arbitrage le 17 août pour réduire le niveau de risque de nos portefeuilles qui sont maintenant positionnés de manière extrêmement défensive, utilisant des produits de couverture et le fonds en euro (qui a le mérite de bénéficier d’une garantie en capital, même si le rendement est faible). Cela nous permet de protéger votre capital, pour le réinvestir lorsque les conditions de marché seront meilleures.

Depuis le début de l’année, les portefeuilles surperforment largement les principaux indices actions, les stratégies équilibrées et défensives ont particulièrement bien résisté. Nous ne nous satisfaisons évidemment pas de performances négatives, et notre priorité reste l’appréciation de votre capital à long terme. Ces phases de baisse sont incontournables et inhérentes à la gestion indicielle mise en œuvre par Artur, en revanche, nous faisons tout pour adapter l’exposition et vous protéger pendant les moments difficiles puis tirer parti des phases de hausses qui suivront nécessairement.

Notre scénario pour cette fin d’année

Il est maintenant clair que ce changement de politique monétaire va certainement créer une récession à court terme. Nous pensons que le marché n’intègre pas encore l’ampleur du resserrement monétaire qui sera nécessaire pour retrouver l’objectif d’inflation des banques centrales. D’ailleurs, dans leurs dernières projections, elles estiment ne pas pouvoir y arriver avant 2024, il est donc probable que les marchés actions poursuivent leur baisse dans les semaines à venir.

Nous sommes en revanche conscients que les principaux mouvements de marchés se font par anticipation, il suffirait que certains signaux en faveur d’un ralentissement de l’inflation apparaissent pour que le marché anticipe un nouveau changement de direction de la politique monétaire. Cela serait favorable pour les obligations et les marchés actions. Cela pourrait se produire en fin d’année ou en début d’année prochaine et pourrait se traduire par un rebond puissant des marchés.

Pour en savoir plus, découvrez notre nouveau format : L’Essentiel des Marchés, une vidéo mensuelle pour décrypter les marchés financiers et vous donner les meilleurs conseils pour gérer vos investissements.